- 일본 사례를 바탕으로 제로금리 시대 자산배분 성과 분석

- 저금리 혹은 제로금리 상황에서도 채권은 주식 방어 수단으로 유의미한 역할

- 주식 시장 혹은 자산군 내에서 다각화 필요

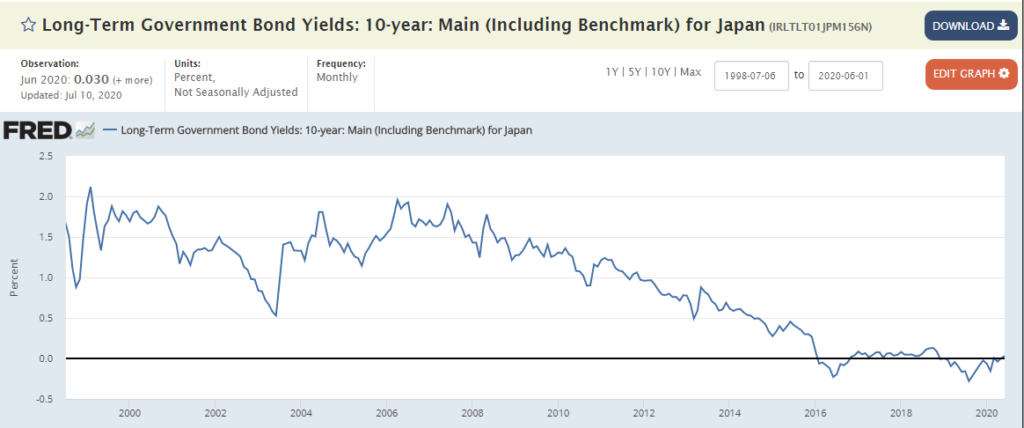

오늘날 우리는 코로나로 시작된 (물론 그전에도 금리가 바닥이긴 했지만) 제로금리 시대에 살고 있습니다. 만약 초저금리가 장기화 된다면 자산군들의 성과는 어떨까요?

완벽한 매칭은 아니지만 한국과 멀지 않은 곳에 좋은 샘플이 있습니다. 바로 일본이죠. 1999년부터 2020년까지 일본의 자산군들 성과를 보면, 초저금리 시대에 자산배분이 어떨지 조금 짐작해 볼 수 있지 않을까요?

일본 내 자산군의 성과

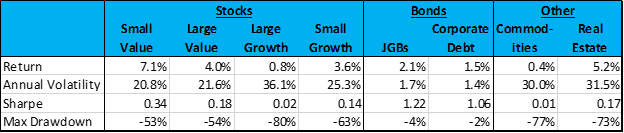

먼저 일본 내 자산군들의 성과부터 보겠습니다.

성과만 봤을 때는 소형 가치주와 부동산이 이 구간에서는 수익률이 제일 높습니다. 반면 제일 수익률이 안 좋았던 건 대형 성장주와 원자재였습니다.

소형 가치주와 부동산의 성적이 좋았던 이유는 두자산 모두 저평가 되어 있었기 때문입니다. 1990년부터 1999년까지 두 자산군이 가장 많이 하락했죠. 소형 가치주는 닷컴버블 때문에 외면 받았었고 부동산도 그 유명한 90년대의 폭락 때문에 가격이 많이 내려가 있는 상태였습니다. 원재자의 수익률이 0% 가까운 이유는 당연하게도 일본의 인플레이션이 매우 낮았기 때문입니다.

흥미로운 점은 GDP 대비 부채율도 높고 이자율도 1.4%까지 내려온 상태임에도 불구하고 일본 국채가 꽤나 좋은 수익률을 보여줬다는 점입니다. 일본 국채는 연간 2.1%의 수익률을 보여주었고 변동성은 매우 낮았으며 샤프비율이 1이 넘었습니다.

각 자산군의 상관관계

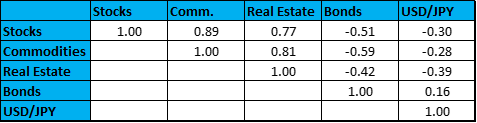

각 자산군들의 상관관계를 살펴보면 달러와 일본 국채만이 주식과의 유의미한 음수의 상관관계를 보여줬습니다. 따로 노는 자산이므로 포트폴리오의 변동성을 중화시켜주는 용도 (diversifier) 로는 여전히 제 역할을 했다고 볼 수 있습니다. 원자재와 부동산은 예상한대로 주식과의 상관관계가 굉장히 높았습니다.

놀라운 건 일본 국채와 일본 주식과의 상관관계는 제로금리인데도 불구하고 같은 시기의 미국 국채와 미국 주식의 상관관계보다 낮았다는 사실입니다. 최근 포트폴리오에 채권을 넣는 것에 대한 부정적인 견해가 많지만 일본의 사례만 봤을 때는 문제가 없을 수도 있겠네요.

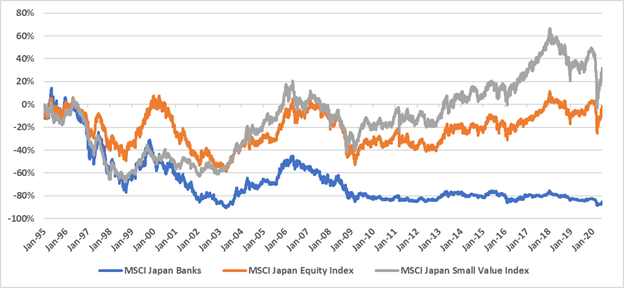

제로금리 시대에 가장 피해는 받는 종목은 사실 은행주입니다. 예대마진을 먹고 살아야 하는 은행들은 제로금리 시대에 수익을 내기가 힘들어지고, 주가도 그만큼 하락할 수 밖에 없습니다. MSCI Japan Banks 지수는 일본 주가지수 (MSCI Japan Equity) 보다 훨씬 안 좋은 성적을 거두고 있습니다.

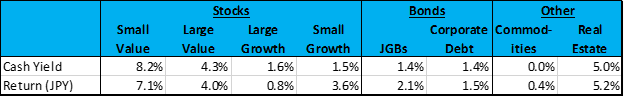

또한 재밌는 건 1999년 당시의 각 자산군의 현금 창출력 (Cash Yields) 이 그 자산군의 장기수익률을 거의 정확하게 예측했다는 사실입니다. 아무래도 큰 성장이 없고 금리가 바닥인 상황에서는 현금을 많이 창출하는 자산군이 최고인 것 같습니다. 그 예로 8.2%의 현금 창출력을 보인 소형 가치주는 향후 20년 동안 7.1%의 수익률을 보였습니다.

일본의 사례를 보면 느끼는 점이 몇가지 있습니다. 먼저 자산배분 투자자의 입장에서는 채권의 수익률이 나쁘지 않고 주식과의 상관관계가 여전히 낮았다는 점이 가장 두드러집니다. 저금리 혹은 제로금리 상황에서도 채권은 주식의 방어 수단으로 쓰일 수 있다는 말이고요.

물론 1999년 일본의 10년 국채의 금리는 1.4%였고 현재 미국 10년 국채 금리는 대략 0.6%, 유럽은 거의 0%에 육박하므로 현저히 더 낮은 수준입니다. 미국 혹은 유럽 국채가 같은 수준의 방어력을 보여줄지는 미지수입니다.

또한 일본의 사례는 주식시장 내에서 혹은 자산군들끼리도 다각화를 할 필요성이 있다는 걸 보여줍니다. 현재는 성장주가 대세이고 가치주는 성적이 바닥인 상태이지만, 언제 이 트렌드가 뒤바뀔지 모릅니다. 부동산 같은 자산군도 제로금리 시대에 매력적인 투자처가 될 수 있겠네요. 물론 일본의 사례에서는 가치주와 부동산이 현금 창출력이 좋았다는 걸 잊으시면 안됩니다.

제로금리 시대의 투자 관련해서는 앞으로 더욱더 많은 이야기를 전달해 드리도록 하겠습니다.

리서치 · 글 / Dante Kim, Roger Kim

*본 자료는 정보제공을 위해 작성되었으며, 펀드 등 금융투자상품 판매를 권유하기 위한 목적으로 사용될 수 없습니다.

인용자료

https://mailchi.mp/verdadcap/asset-allocation-beyond-the-zero-bound?e=f145838eef

※ 2022년 5월 31일, 이루다투자의 이름이 든든으로 새롭게 바뀌었습니다.