요약

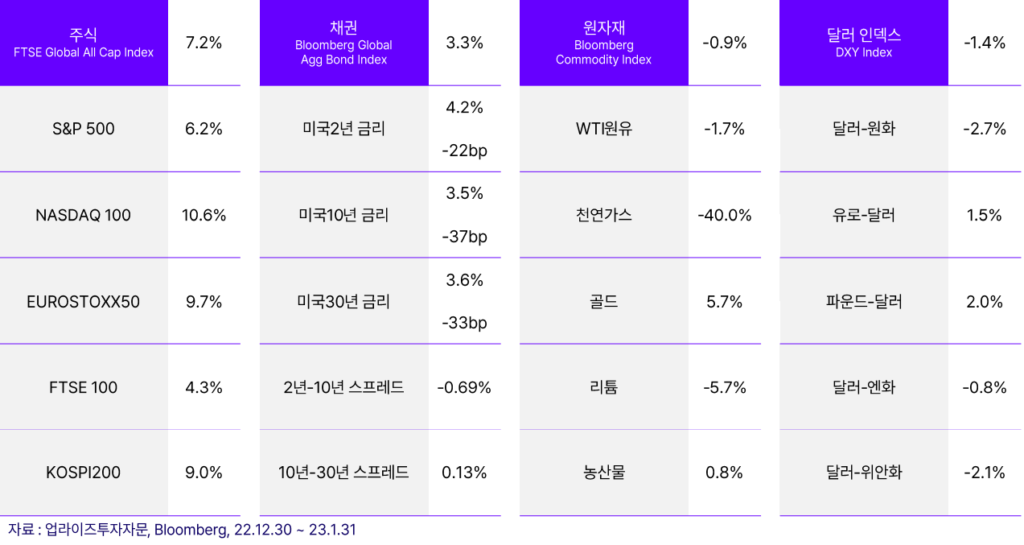

- 인플레이션 피크아웃과 센티멘트 개선으로 주식 시장 큰 폭으로 상승

- 리세션 우려 지속과 연준의 속도 조절 기대감으로 채권도 강세

- 원유는 $80선에서 등락을 지속, 천연가스 가격의 추락과 금 가격의 지속적인 상승

- BOJ 통화정책 스텐스 변화 가능성 및 미국 부채한도 이슈 등으로 채권시장 변동성 높아질 위험 존재

1월 주요 글로벌 자산 리뷰

1) 주식

- 1월 주식시장 큰 폭으로 상승

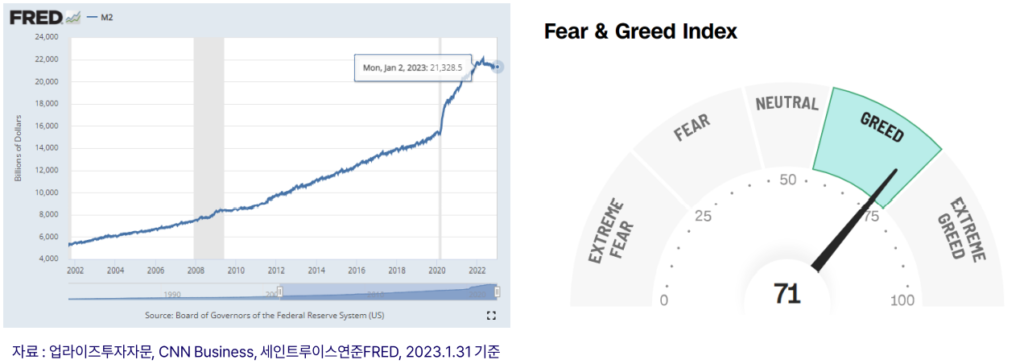

- M2(광의통화) 감소로 통화긴축 효과를 확인, 시장은 인플레이션 둔화 가능성으로 해석

- 미국/유럽 인플레이션 피크아웃, 기준금리 인상속도 조절 기대감으로 주식시장은 강세

- 센티멘트 개선도 주식 상승폭을 키움, Fear & Greed Index 전월 Fear(공포) ⟶ Greed(탐욕)

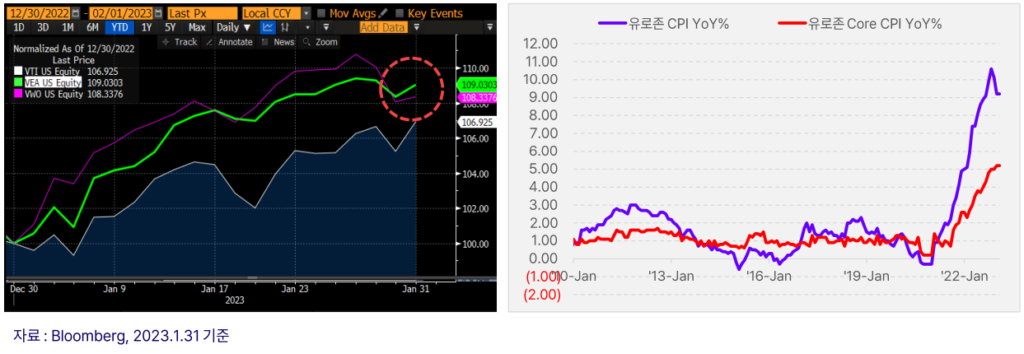

- 시장은 유럽과 이머징 주식에 관심

- 인플레이션 & 리세션 우려로 상대적으로 약체 평가 받던 유럽과 이머징

- 온화한 겨울기온과 천연가스 가격 하락으로 인플레이션 둔화 가시화가 가장 크게 작용

- 달러약세, 유로화 & 이머징 통화 강세, 중국 리오프닝, 에너지 위기 우려 완화, 벨류에이션 매력도 부각

※ OECD 사무총장, “중국의 리오프닝은 인플레이션 가장 큰 적이었던 수급 불균형에 큰 도움"

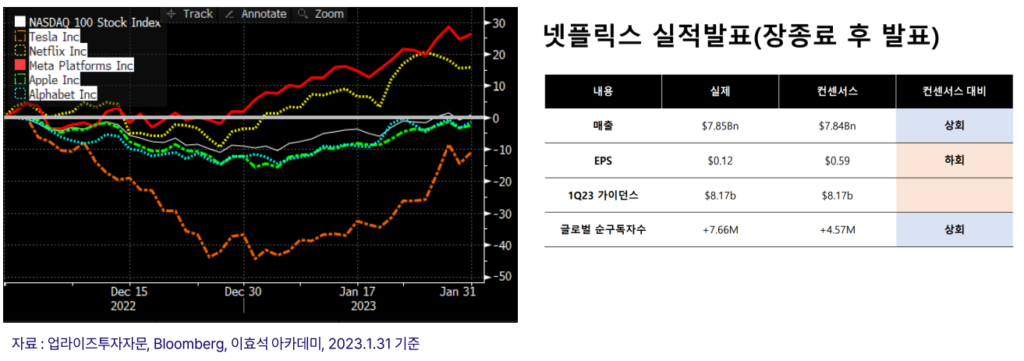

- 미국 기술주 12월 하락폭을 만회

- 1월 나스닥 100 지수는 12월 하락폭 대부분 회복

- 테슬라 : 양호한 실적(매출 YoY +37%, 영업이익률 17% YoY +4%pt)과 중국 리오프닝 기대감

- 넷플릭스 : 매출 컨센서스 상회, 글로벌 순구독자수 증가로 상승

2) 채권

- 1월 채권시장 큰 폭으로 강세

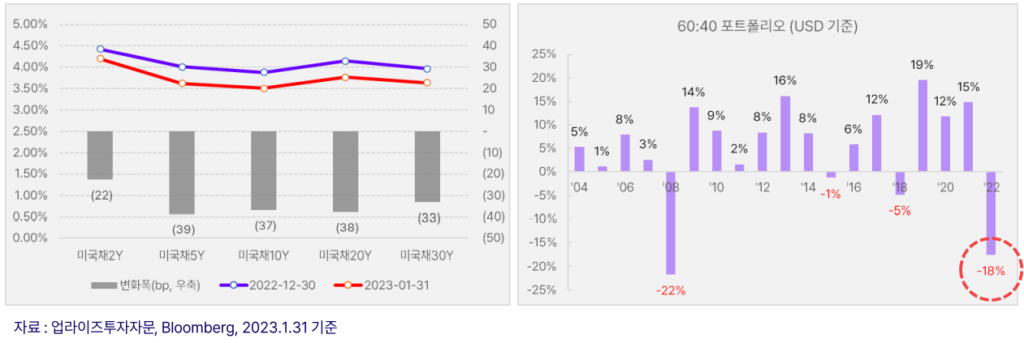

- 미국채 금리는 전 만기 구간 큰 폭의 하락 (채권 강세)

- 2년 4.2%(-22bp), 10년 3.5%(-37bp), 30년 3.6%(-33bp) → 2/10년 Curve Flattening

- 높아진 금리수준 & 채권강세, 60:40(주식 60%, 채권 40%) 포트폴리오 등 자산배분 매력도 부각 중

- 60:40 포트폴리오는 2022년 -18% 기록 (금융위기 이후 최하 성과)

- 60:40 포트폴리오는 2022년 -18% 기록 (금융위기 이후 최하 성과)

- 미국채 금리는 전 만기 구간 큰 폭의 하락 (채권 강세)

3) 원자재

- 골드(금) : 공격적인 강세 국면 (1월 +5.7%)

- 인플레이션 피크아웃 가시화되며 달러 약세 전망이 시장에 확산 (금은 달러와 역의 상관관계)

- 미연준의 속도조절 가능성과 중국 발 수요 기대감 등으로 상승 지속

- 원유: $80 수준에서 등락을 거듭 (1월 보합)

- 미국 원유생산량 증가 및 기온상승에 따른 수요 감소는 가격 하방 압력으로 작용

- 하지만 연준의 속도조절 가능성 부각 및 달러화 약세로 다시금 회복하는 양상

- 천연가스 : 전월에 이어 지속적인 하락추세 유지 (1월 -40%)

- 미국과 유럽지역의 1월 이상 고온, 미국 천연가스 생산량 및 재고 증가가 주요 하락 원인

- 이제 중국의 리오프닝, 아시아&유럽의 천연가스 재고 확보 경쟁, 러시아 천연가스 공급에 주목

1월 글로벌 금융 정책 리뷰

1) BOK 통화정책

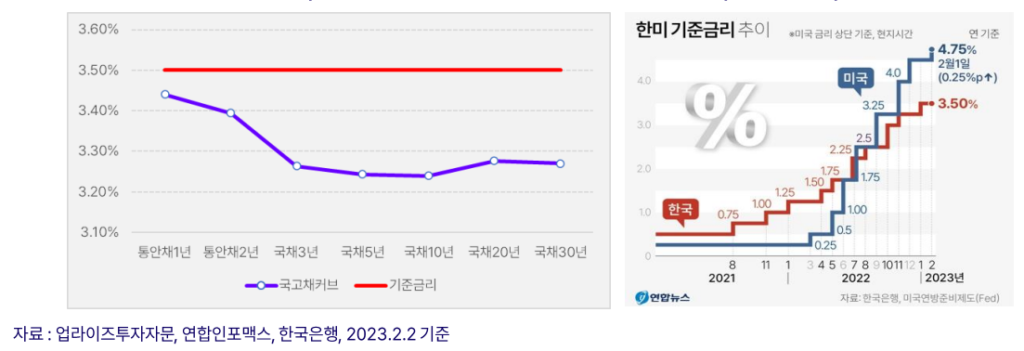

- 1/13 한국은행 금융통화위원회(금통위) : 3.50% (+25bp 인상, 인상 4 : 동결 2)

- 국채3년 3.26%, 국채 10년 3.23%으로 기준금리 3.5% 보다 모두 낮은 수준

- 1/31 금통위 의사록

- 모든 위원들 빠른 경기 둔화, 물가 상승률 둔화를 언급, 부동산 우려 높아진 점을 확인 긴축 기조 유지 하되, 추가 인상 여부 및 최종 금리 수준(3.75%?)은 금통위원 3:3으로 의견 갈림

- 모든 위원들 빠른 경기 둔화, 물가 상승률 둔화를 언급, 부동산 우려 높아진 점을 확인 긴축 기조 유지 하되, 추가 인상 여부 및 최종 금리 수준(3.75%?)은 금통위원 3:3으로 의견 갈림

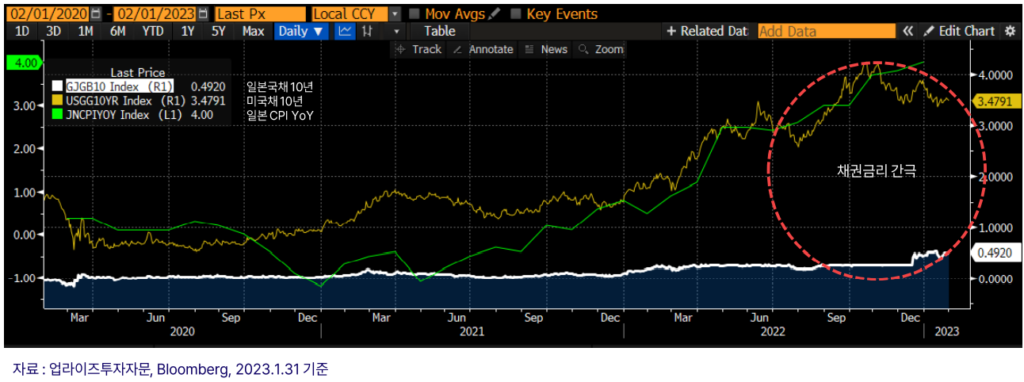

2) BOJ 통화정책

- 1/17~18, BOJ 단기금리 -0.1% 동결, 장기금리 변동폭 ±0.5% 유지, YCC 위해 채권매수 늘릴 것

- BOJ 시장 유동성 완화 위해 시장에 대여 후 재매입 → 일부 채권은 발행량 보다 더 많은 금액을 보유

- 리스크 : CPI YoY 4% → YCC 포기(?) 가능성 → 장기국채 금리 급등 → BOJ 평가손 & 금리 변동성 증대

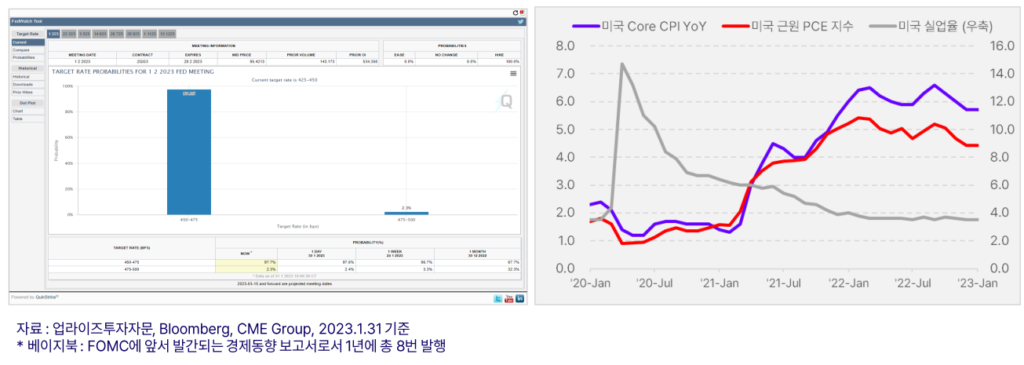

3) 미국 FOMC

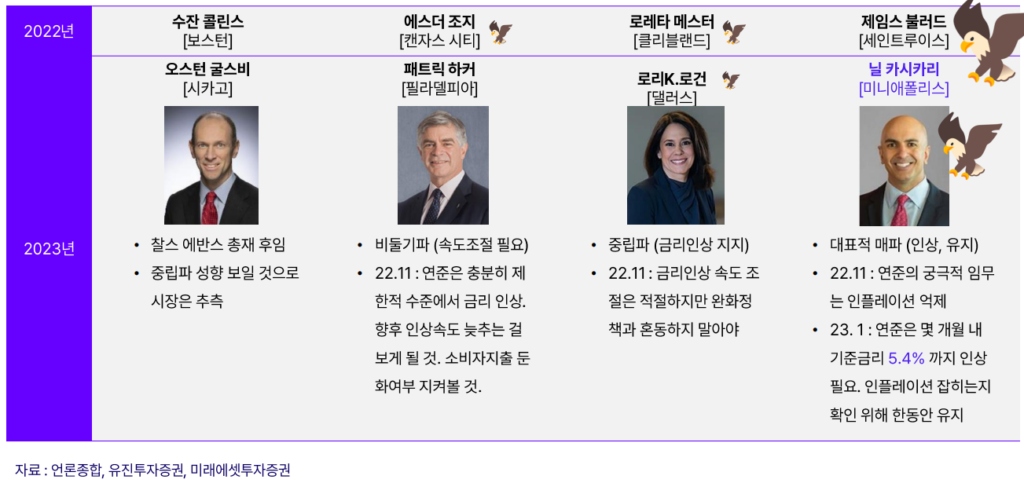

- 2023년 FOMC 투표권 변화

- 연준 위원 19명 중 투표권은 총 12장. 이중 4장은 지역연은 총재가 매년 돌아가며 투표권을 행사

- 연준 위원 19명 중 투표권은 총 12장. 이중 4장은 지역연은 총재가 매년 돌아가며 투표권을 행사

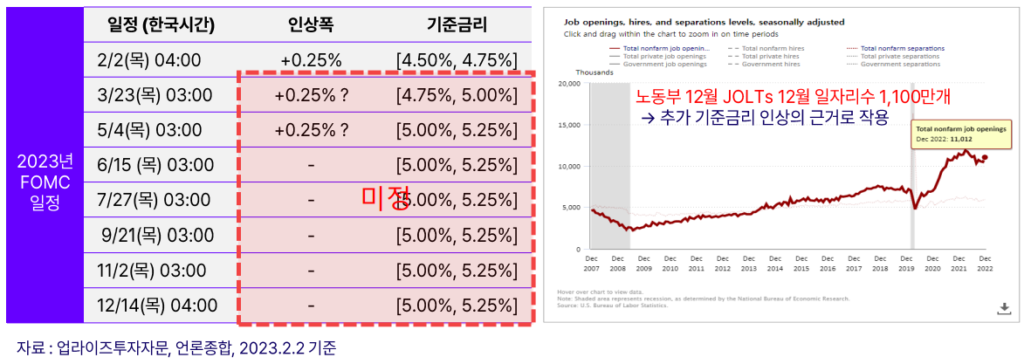

- 2월 FOMC

- 1/18 베이지북 : 경제활동 변화 없는 수준, 물가는 다소 둔화 됐으나 임금 상승(=물가 상승) 압박 여전

- 1/31 FedWatch : +25bp 베이비스텝 인상 가능성 98%

- 2/1 FOMC : 기준금리 +25bp 인상 → [4.5% ~ 4.75%]

- 시장은 파월의장의 발언에 긍정적으로 반응하며 상승 마감

- 시장은 파월의장의 발언에 긍정적으로 반응하며 상승 마감

- FOMC 기자회견

- 인플레이션 둔화세(Disinflation)가 나타나고 있지만, 여전히 높은 상황에 추가 기준금리 인상 필요 언급

- 견조한 고용 상태 유지로 성장추세 지속 전망, 미국 경제의 연착륙 가능성에 자신감 표명

- 1월 증시상승 및 국채금리 하락 등 단기적은 금융 여건 변화에는 초연

- WSJ, 3월과 5월 두차례에 걸쳐 25bp 씩 인상, Terminal Rate = [5.00%, 5.25%] 예상 보도

자꾸만 기대하게 되는 금융시장, Risk On?!

- 1/31 IMF 2023년 세계 경제 성장률 전망치 상향조정 (22.10월 2.7% → 23.1월 2.9%)

- 리세션 우려 둔화, 중국의 리오프닝(경제활동 재개)가 근거

- 인플레이션은 여전히 정책당국자들의 숙제라고 지적 (23년 +6.6% 전망)

- 1/25 캐나다 중앙은행 기준금리 인상 중단, 2/2 FOMC의 완화적 스탠스 확인 등으로 글로벌 금융시장은 긴축속도 완화에 대한 기대감이 점증될 것으로 예상

- 달러 약세 지속에 따른 글로벌 자산가격 가격의 기술적 반등도 강세 요인으로 작용

- 하지만 연준의 긴축 스탠스 지속, 글로벌 채권시장 불확실성, 기업실적 악화, 중국 리오프닝에 따른 변동성 확대, 부동산 시장 불안, 지정학적(러시아, 중국, 미국) 리스크도 여전히 존재

본 콘텐츠는 투자정보 등 대외 제공에 관한 업라이즈투자자문의 내부통제기준을 준수하고 있습니다. 고객들에게 투자에 관한 정보를 제공할 목적으로 작성된 것이며, 계약의 청약 또는 청약의 유인을 구성하지 않습니다. 또한 업라이즈투자자문이 신뢰할 만한 자료나 정보출처로부터 얻은 내용으로 작성한 것이지만 당사는 그 정확성이나 완전성을 보장할 수 없으며, 자료 제공 이후 또는 이전에 발생한 제반 여건 변화에 따라 본 자료에 표시한 제반수치가 변동 될 가능성이 있습니다. 개별 투자는 고객의 판단에 의거하여 이루어져야 하며, 본 콘텐츠 및 관련 자료는 어떠한 경우에도 고객의 투자 결과에 대한 법적 책임소재의 증빙자료로 사용 될 수 없습니다. 본 콘텐츠는 업라이즈투자자문의 재산이며 업라이즈투자자문의 허락 없이 무단 복제 및 배포, 반영할 수 없습니다.