요약

- 11월 연준 기준금리 동결 이후, 미국 매크로 모멘텀이 둔화되며 기준금리 인하 기대감이 확산

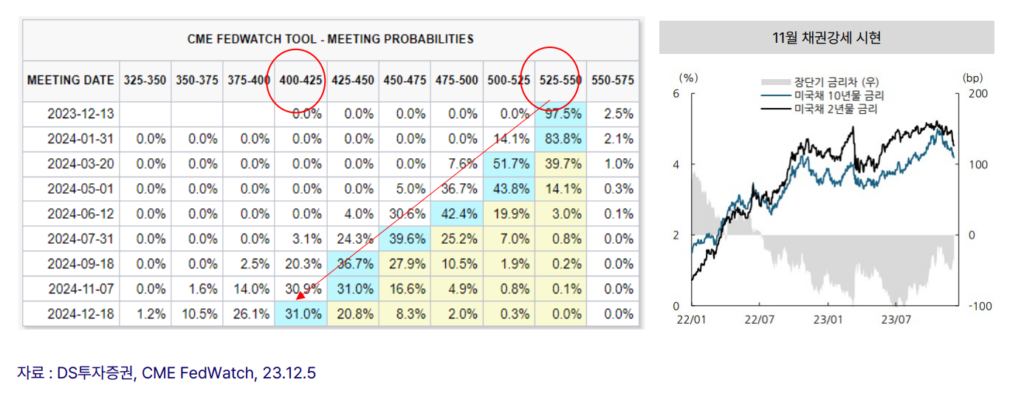

- 시장은 이미 내년 3월 이후 기준금리를 5회 인하 할 것으로 프라이싱

- 전월 미국채 금리는 전 구간에서 급격히 하락했고 글로벌 주식시장은 긍정적으로 반응

- 12월 마지막 FOMC 앞두고 미국 고용지표 및 물가상승률 둔화 여부에 촉각

- 금융시장 변동성이 확대되며, 금과 비트코인 같은 대체 자산에 관심

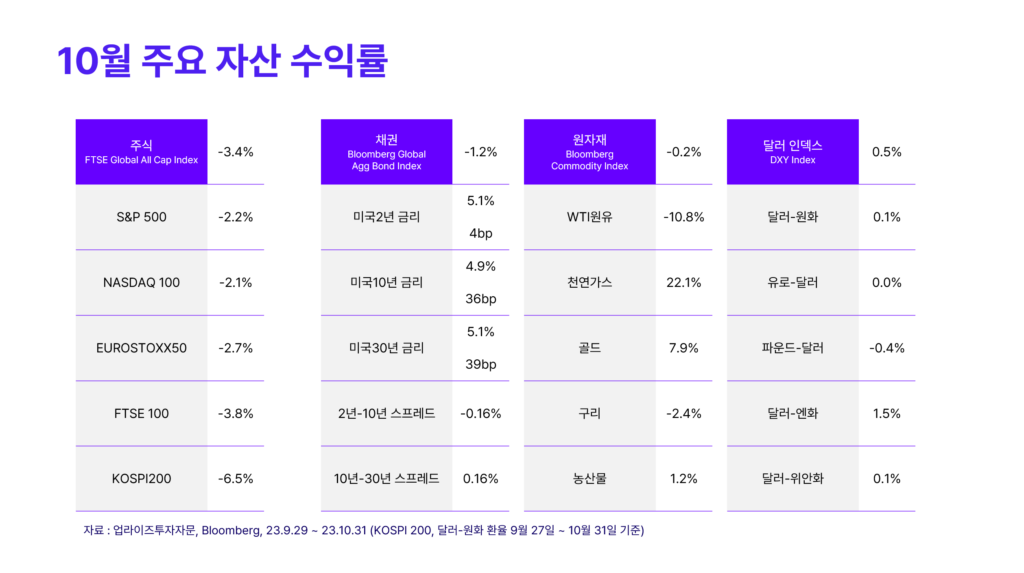

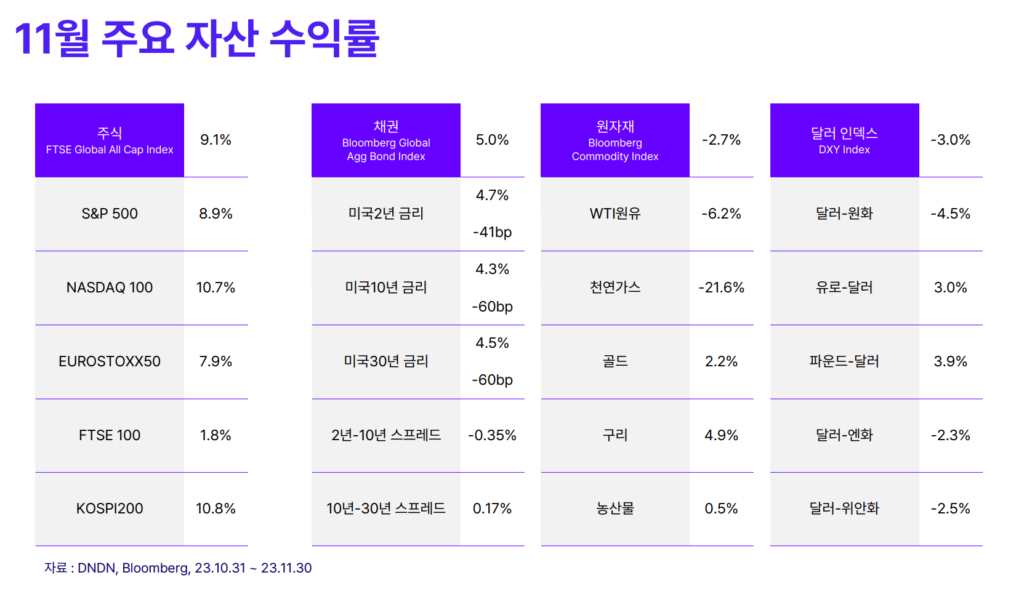

11월 주요 글로벌 자산 리뷰

기준금리 인하 기대감 확산, 주식 & 채권 모두 상승

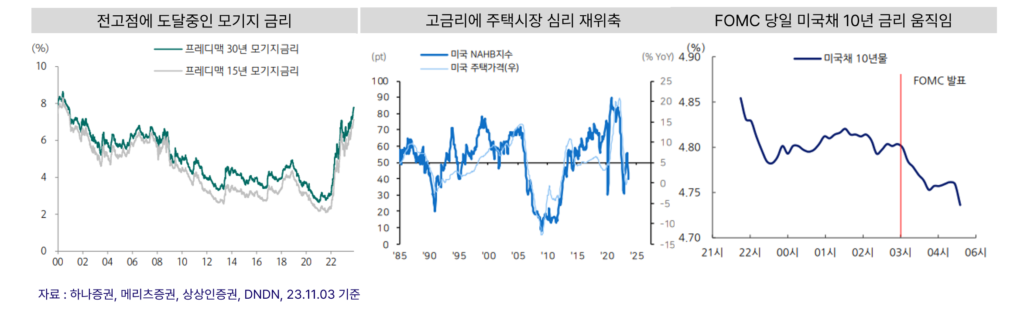

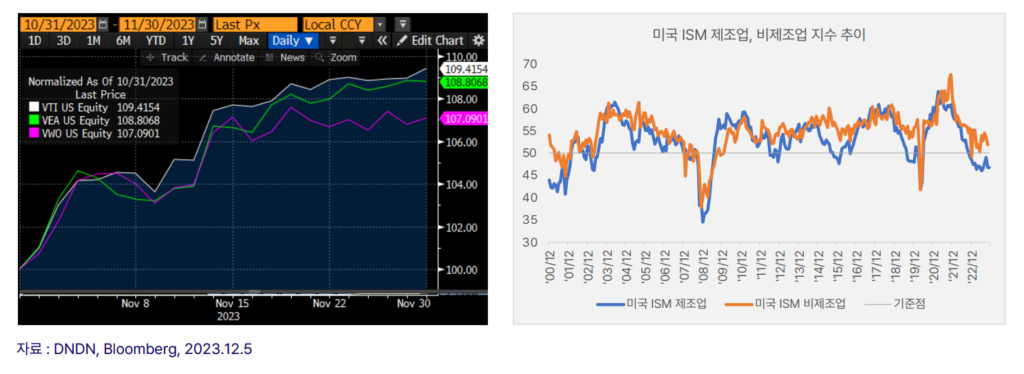

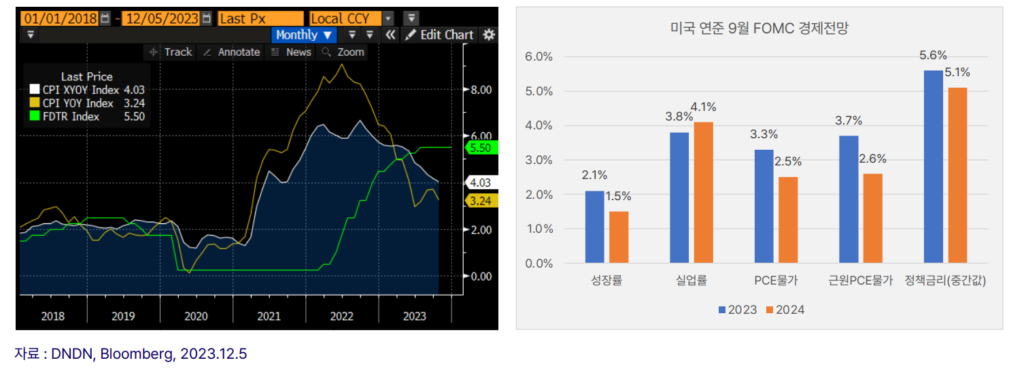

- 11월 FOMC 기준금리 동결 이후, 10월 PCE, Core PCE 물가 지표들의 둔화세 확인 됨

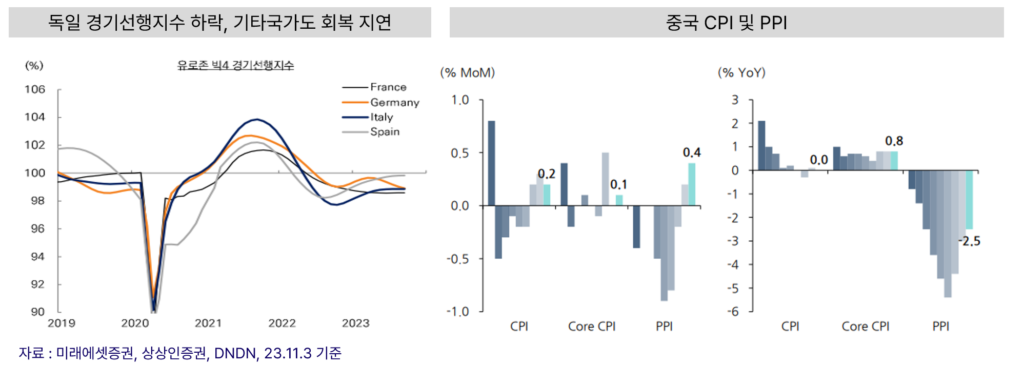

- ISM 제조업지수 및 소매 판매 등 미국의 경제지표 둔화 움직임 지속 발견

- 이에 내년 기준금리 인하 기대감이 빠르게 확산, 채권 금리는 전 구간에 걸쳐 하락

- 위험자산선호 심리가 회복되며 미국 기술주를 포함한 글로벌 증시 급등

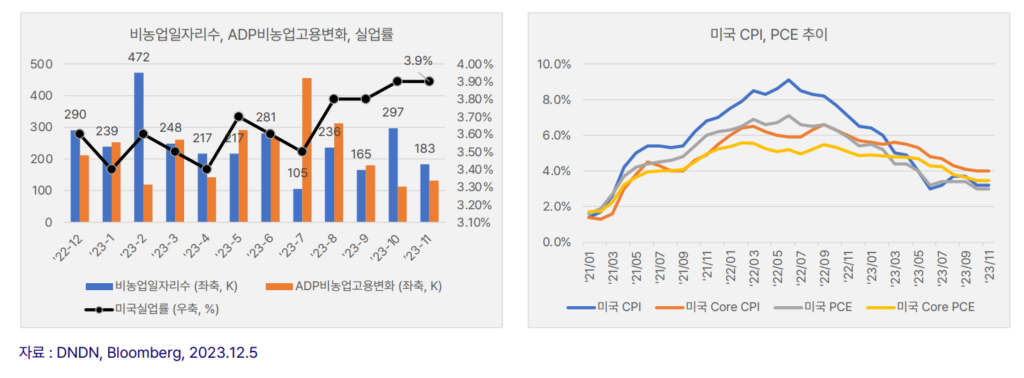

기준금리 인하의 조건? 고용은 둔화, 물가는 하향 안정

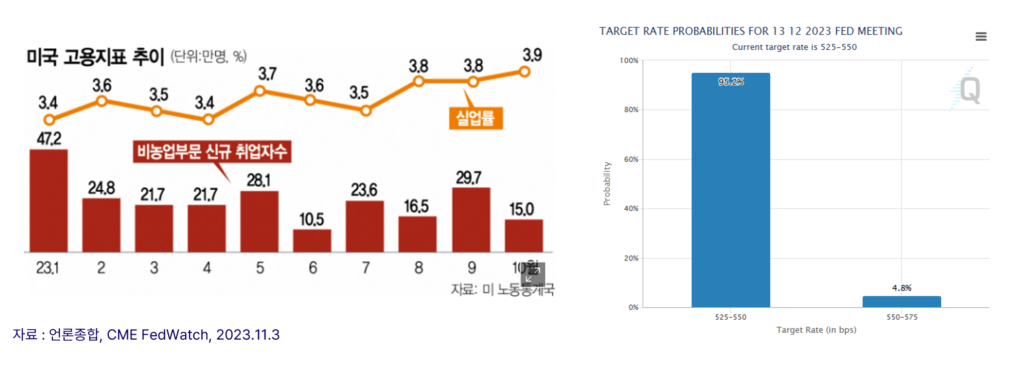

- 11월 비농업일자리수 둔화 (예상 183k, 전월 297k), 실업률 상승 (예상 3.9%, 전월 3.9%) → 경기 둔화 시그널

- 연말 소비시즌 실적 우려, 내구재 가격 하락 압력, 원유 가격 하락 → 경기둔화, 물가 둔화 시그널

- “물가 상승 압력이 둔화되기 시작했고, 경기도 좋지 않다!” → 기준금리 인하 Set-up

- “Bad is Good”, 안 좋은 뉴스가 나올 수록 오히려 증시에 긍정적으로 작용하는 현상

시장은 내년 기준금리 5회 인하 기대 중

- 12/1 파월 의장 “인플레이션이 통제 가능한 수준이 될 때 까지 긴축적인 통화정책 고수“ 매파적 발언 불구

- CME FedWatch, 내년 3월 FOMC 기점으로 총 5번의 기준금리 인하 기대 (현재 5.50% → 연말 4.25%)

- 최근 경기 둔화 지표, 유가 및 내구재 가격 하락 등, 물가 안정 기대감이 기준금리 인하 기대 심리로 연결

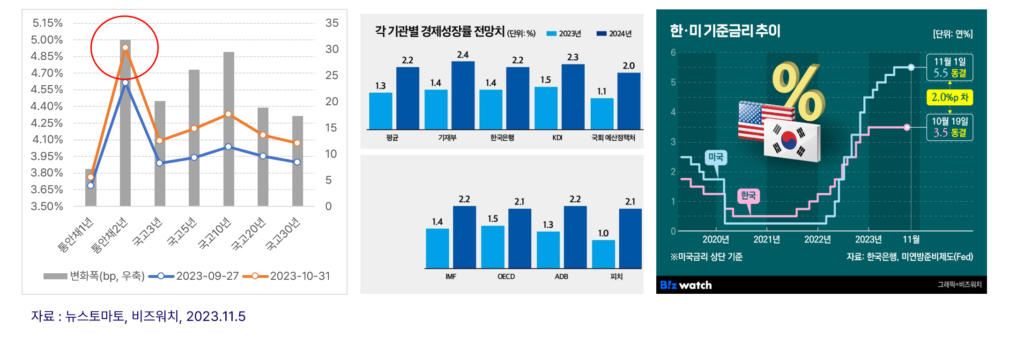

- 11월 채권금리는 전구간 큰 폭 하락하며 강세

12월 FOMC, 9월 대비 점도표 변화 여부에 집중

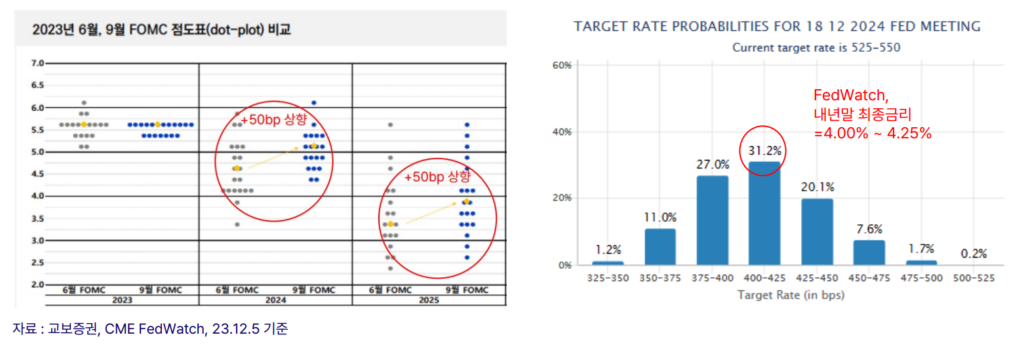

- 12/14 FOMC는 높은 확률로 기준금리 동결 예상 (5.25% ~ 5.50%)

- 연준 위원들의 내년도 금리 전망 점도표에 집중 필요

- 9월 발표 점도표 : 2024년 두 차례 금리 인하 후 최종 금리 전망치 = 5.1% 제시 (6월 4.6%)

- 12월 발표 점도표 : 내년도 최종 금리 전망치= 9월 제시한 5.1% 보다 상향? or 하향?

지금의 금리 인하 기대감, 과도한 것은 아닌지 의심 필요

- 만약 급격한 기준금리 인하가 요구되는 상황? → 위험자산에 중장기적 긍정적인 시그널이 아님 분명

- 연준은 인플레이션 경계감 있는 만큼, 5차례 인하 기대감이 과한 것은 아닌지 의심 할 필요

- FOMC에 하루 앞선 11월 CPI(전월 +3.2%, 컨센 +3.3%), Core CPI(전월 +4.0%, 컨센 4.0%) 확인 필요

- 12월 FOMC에서 2024년 경제전망치(성장률, 실업률, PCE, Core PCE, 정책금리 중간값) 변화 여부 확인 필요

한국은행 기준금리 7회 연속 동결?

- 11/30 금통위, 기준금리 현 수준 3.50% 동결 (전원 일치)

- 물가상승률이 목표 수준(2.00%)에 도달 하기까지 최소 6개월간 긴축 기조 유지할 필요 언급

- 경기 부양을 위한 금리 인하 필요 질문에 “가계부채 문제 및 부동산 가격 상승 우려”로 부정적인 입장 표명

- ‘24년 GDP 성장률(E): 8월 2.2% → 11월 2.1% 하향 조정

- ‘24년 CPI 상승률(E) :8월 2.4% → 11월 2.6% 상향 조정

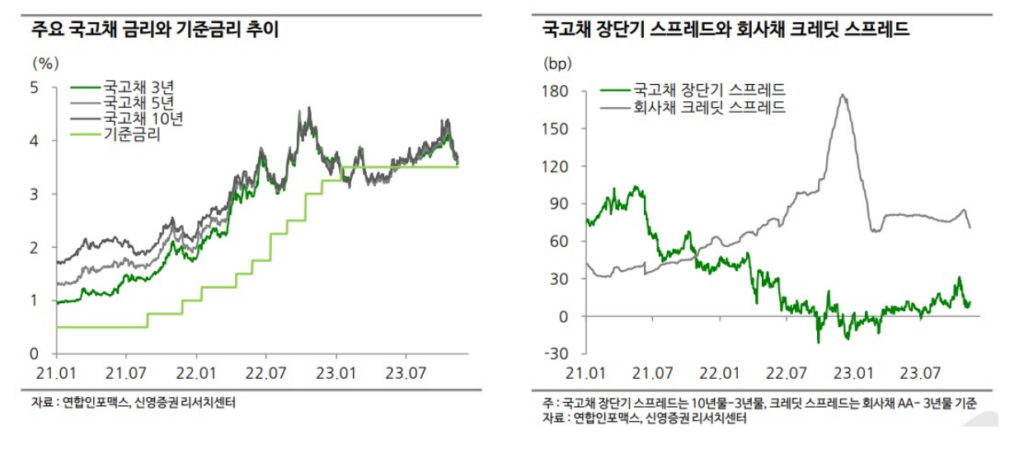

국고채 및 크레딧 채권 동반 강세

- 올해 6월 시작된 국고채 금리 상승분은 11월 모두 반납 (=채권 가격 상승)

- 회사채 역시 국고채와의 크레딧 스프레드를 줄이며 하락 움직임

- 장기적으로 하향 추세는 이어지겠으나, 국고채 금리가 정책 금리에 수렴, 한미 기준금리 차이 2%(5.50% – 3.50%)

- 절대금리 매력도 존재하는 2년 이하 구간 크레딧 채권 Carry Yield가 우월하다는 판단

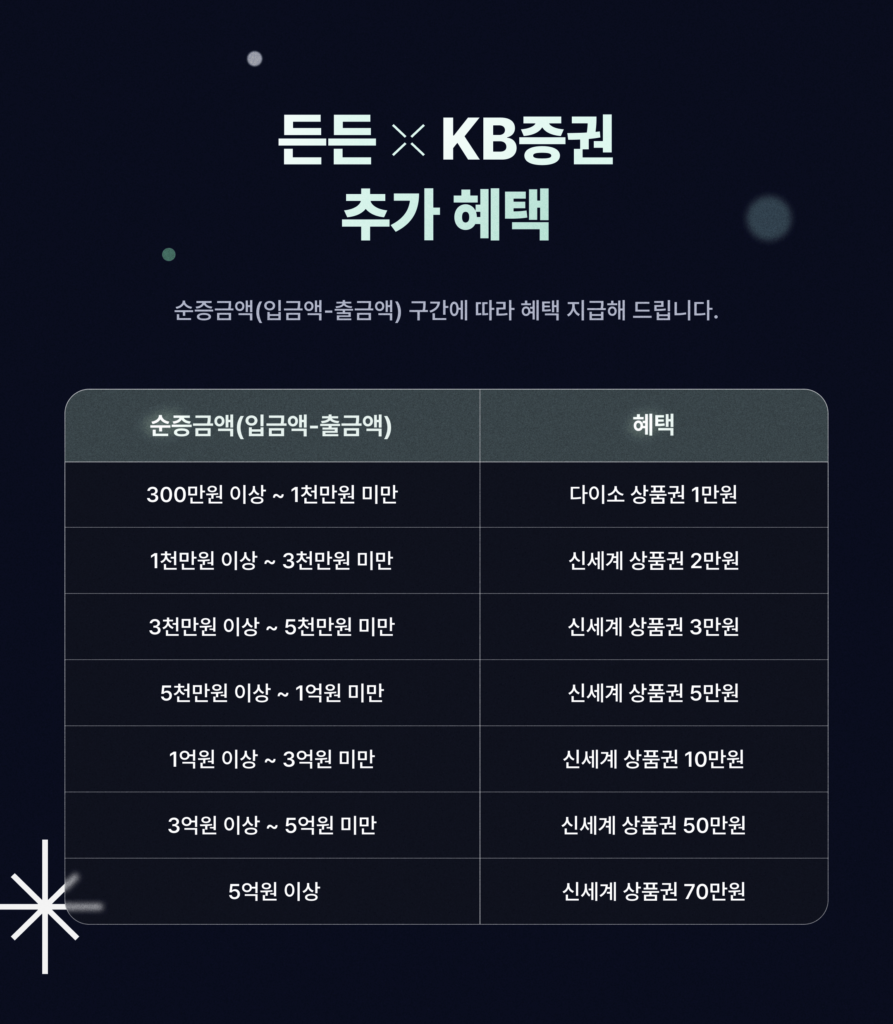

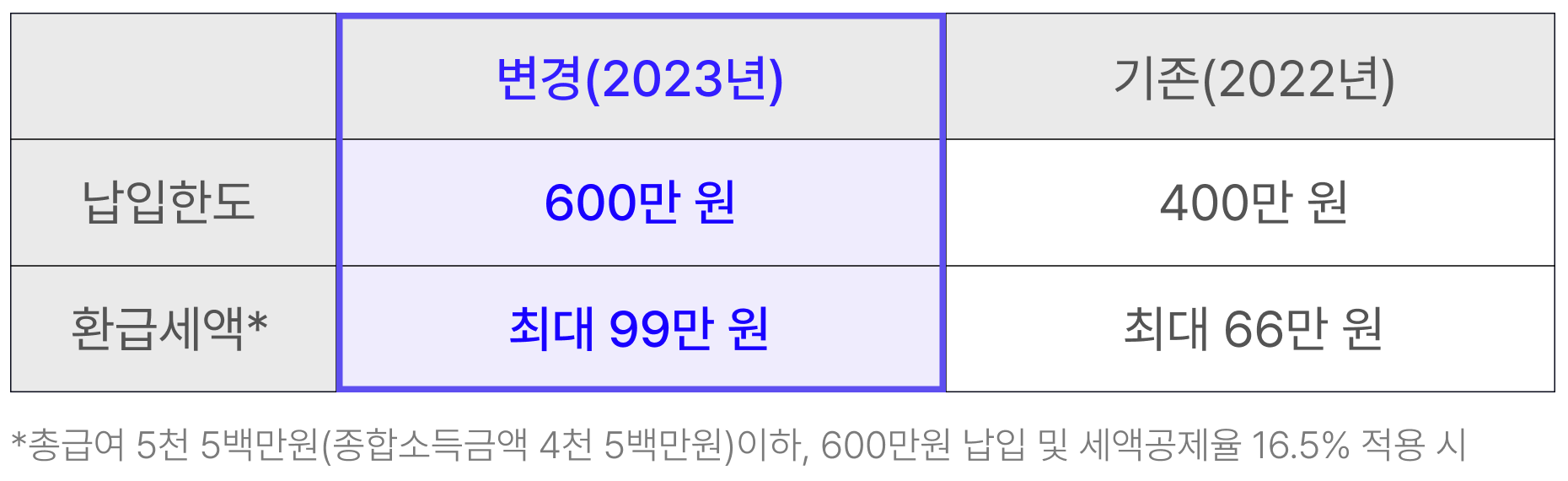

[이슈] DNDN, 퇴직연금 RA 일임서비스 준비 중

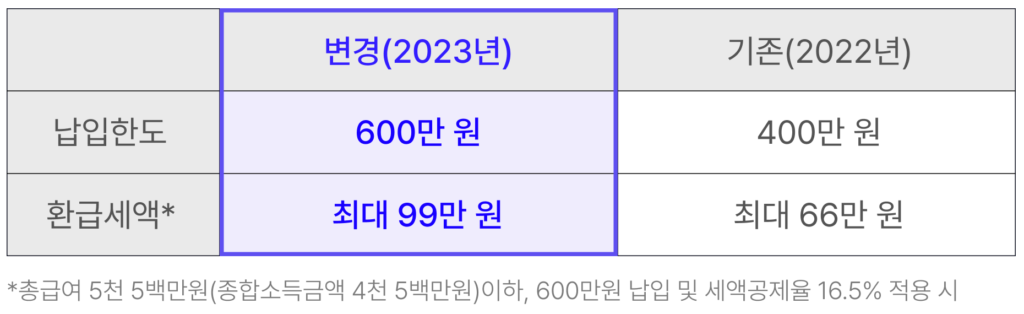

- 퇴직연금 적립금의 지속적인 확대 불구, 계좌 방치 및 원리금 보장형 상품 쏠림 → 수익률 부진 문제 누적

- 금융위, 로보어드바이저(RA)를 활용한 퇴직연금 일임제도 도입 할 계획을 발표

- 정부의 퇴직연금 활성화를 위한 노력의 일환

: IRP 가입대상 확대, 세제혜택 확대, 디폴트옵션제도 도입, 내년 퇴직연금 RA 일임서비스 도입 - 개인형 퇴직연금 계좌(IRP)를 대상으로 가입자와 RA사와의 일임계약 가능할 것으로 전망

- DNDN → 에버그린, 오로라 알고리즘 외 기타 전략으로 퇴직연금 일임 서비스 준비 중

원자재 및 통화

WTI

- 이스라엘ㆍ하마스 전쟁 재개 및 11/30 OPEC+ 추가 감산 발표 불구,

- 글로벌 경제성장률 둔화에 따른 원유 수요 감소 및 미국 재고증가 등으로 국제 유가 하락

금

- 전월에 이어 11월에 큰 폭으로 강세 기록, 1온스 당 $2,000 돌파

- 연준 기준금리 인하 기대감으로, 달러 약세 및 채권 금리 하락에 골드에 수요 집중

달러

- 금리 하락 속 미국의 소매판매 부진 및 노동시장 지표 둔화로 금리 인하 기대 심리

- 위험자산선호 심리가 회복되며 유럽 및 신흥 통화 반등으로 달러 인덱스 하락

하단을 올려가는 증시, 과도한 기준금리 인하 기대감은 경계

- 내년 상반기 기준금리 인하기대감이 부상하며, 11월은 주식과 채권 모두 거센 반등을 연출

- 다만 연준의 인플레이션에 대한 경계감이 여전하기에 상방에 대한 지속적인 확신도 갖기 어려운 상황

- 기준금리 인상 사이클은 종료됐고, 장기적으로 ‘인하’는 불가피 하겠으나

- 지금의 금리 동결 기조가 얼마나 지속 될 지, 금리 인하 시점은 언제가 될 지 등에 초점 맞춰질 것

- DNDN은 인플레이션의 점진적 둔화가 향후 자산배분전략에 우호적인 상황으로 판단

- 채권투자를 통한 인컴 수익률 확보와 자산배분전략에 대한 관심으로 자산을 지키는 스탠스가 유리한 시점

본 콘텐츠는 투자정보 등 대외 제공에 관한 업라이즈투자자문의 내부통제기준을 준수하고 있습니다. 고객들에게 투자에 관한 정보를 제공할 목적으로 작성된 것이며, 계약의 청약 또는 청약의 유인을 구성하지 않습니다. 또한 업라이즈투자자문이 신뢰할 만한 자료나 정보출처로부터 얻은 내용으로 작성한 것이지만 당사는 그 정확성이나 완전성을 보장할 수 없으며, 자료 제공 이후 또는 이전에 발생한 제반 여건 변화에 따라 본 자료에 표시한 제반수치가 변동 될 가능성이 있습니다. 개별 투자는 고객의 판단에 의거하여 이루어져야 하며, 본 콘텐츠 및 관련 자료는 어떠한 경우에도 고객의 투자 결과에 대한 법적 책임소재의 증빙자료로 사용 될 수 없습니다. 본 콘텐츠는 업라이즈투자자문의 재산이며 업라이즈투자자문의 허락 없이 무단 복제 및 배포, 반영할 수 없습니다.