- 60/40 포트폴리오(주식60%, 채권40%)가 최선일까?

- 주가 변동성을 고려한 포트폴리오(Volatility Managed Portfolio)를 구성한다면 유의미한 성과 달성 가능

많은 투자자가 주식과 채권의 비중을 어떻게 조절할 것인가에 대해 고민합니다. 이루다투자에서는 지난 포스트 ‘최적의 리밸런싱 타이밍은 언제일까‘에서 주식과 채권 비중의 꾸준한 리밸런싱을 통해 더 나은 결과를 이끌어 낼 수 있다는 것을 확인하였습니다. 본 포스트에서는 전통 자산배분 형태인 주식 60%, 채권 40% 포트폴리오를 개선하기 위한 전략 중 하나로 주가의 변동성을 통한 포트폴리오 매니지먼트 전략 (Volatility Managed Portfolio) 방식을 탐구해 보려고 합니다.

Volatility Managed Portfolio

지난 2017년 Journal of Finance에서 발표된 “Volatility-Managed Portfolios”[1]에 따르면 최근 주가 변동성이 높으면 주식의 비중을 줄이고, 낮으면 주식의 비중을 높이는 전략은 매우 유의미한 성과 개선을 달성할 수 있습니다. 이러한 포트폴리오(Volatility Managed Portfolio)는 변동성을 낮춰주는 동시에 일정한 수익률을 보장해 높은 Sharpe Ratio(변동성 대비 평균 수익률)를 갖습니다.

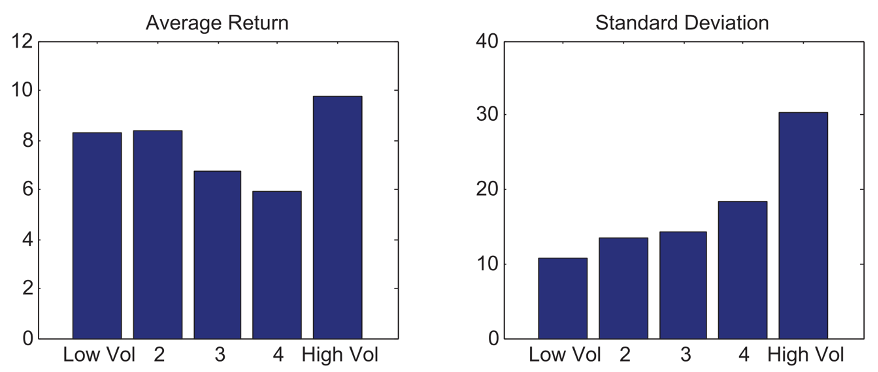

출처: Moreira and Muir (2017)

[그림 1]은 S&P 500의 일일 수익률로 월별 변동성을 구한 후 이를 기준으로 5분위로 분류한 뒤, 다음 달 수익률 (좌측 패널)과 변동성(우측 패널)을 나타낸 것입니다. 우리는 변동성에 따른 수익률 차이는 미미하나 변동성이 매우 지속성이 있다는 것을 확인할 수 있습니다. 즉, 이번 달 변동성이 높았다면, 다음 달 변동성도 높은 경향성을 보인다는 것입니다. 이를 토대로 우리는 이번 달 변동성에 반비례해 주식의 비중을 리밸런싱한다면, Sharpe Ratio를 높일 수 있다고 추측해볼 수 있습니다.

60/40 포트폴리오와의 비교

이러한 전략을 전통적인 방식의 자산 배분인 주식 60%, 채권 40% 포트폴리오와 비교해 성과를 비교해보도록 하겠습니다.

해당 전략의 유효성을 분석하기 위해 주식 상품으로는 S&P 500 지수를 채권으로는 미국 3개월물 국채를 사용했습니다. S&P 500 데이터는 Yahoo Finance, 미국 3개월물 국채 데이터는 FRED로부터 내려받아 사용하였습니다.

먼저 S&P 500의 일일 수익률을 바탕으로 월별 표준편차를 계산합니다. 이번 달 표준편차가 과거 5년 (60개월) 표준편차 대비 몇 퍼센트에 속하는지(percentile score)를 계산합니다. 이 스코어를 기준으로 미국 3개월물 국채에 투자한 후, 나머지 부분을 주식에 투자한다면, 변동성이 높은 달엔 주식의 비중을 줄이고, 낮은 달엔 주식의 비중을 높게 가져가는 포트폴리오를 구성할 수 있습니다.

예를 들어, 2020년 3월 말 S&P 500는 코로나 충격으로 인해 표준편차가 0.056 에 육박하였습니다. 이는 과거 60개월 대비 상위 99%에 해당하는 값으로 지난 5년 간 가장 높은 변동성을 지닌 달에 해당합니다. 이 경우 3개월 물 채권을 99%를 투자하고 나머지 1%를 주식에 투자하는 포트폴리오로 3월 말 리밸런싱 하는 것입니다.

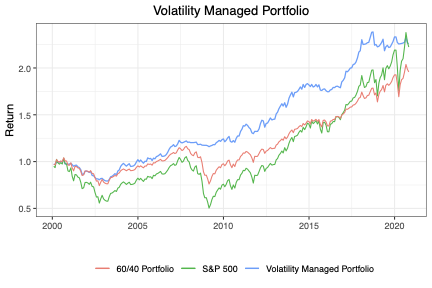

데이터 출처: Yahoo Finance, FRED

[그림 2]는 전통적인 주식 60% 채권 40% 포트폴리오 (60/40 Portfolio), 주식 100% 포트폴리오 (S&P 500), 그리고 변동성을 통해 비중을 조절해주는 포트폴리오 (Volatility Managed Portfolio)의 누적 수익률을 비교해 본 것입니다. 우리는 전통적인 방식의 포트폴리오 대비해 유의미한 성과 개선을 가져온다는 사실을 확인할 수 있습니다. 또한, 놀라운 점은 주식의 100% 투자하는 포트포리오와 대비해, 대부분의 기간 성과가 좋을 뿐 아니라 2008년 금융위기나 2020년 코로나 판데믹 기간과 같이 주식의 수익률이 많이 감소하는 시기에도 상당히 안정적인 수익률을 보장한다는 것입니다.

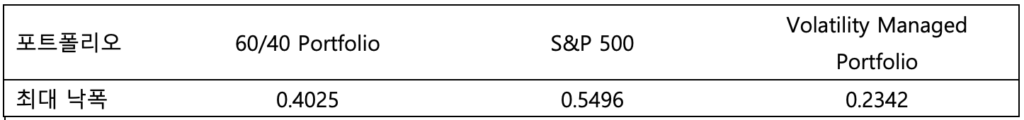

이를 더 엄밀히 검증하기 위해 세 개 포트폴리오의 최대 낙폭 (Max Drawdown)을 계산해보겠습니다. 최대 낙폭은 투자 중 고점에서 저점까지 떨어진 비율을 의미합니다.

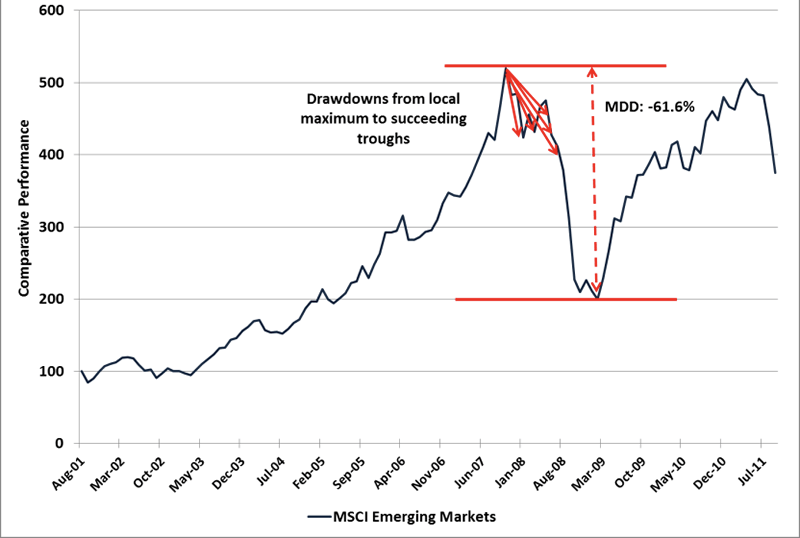

출처: CFA Institute

[그림 3]은 최대 낙폭의 이해를 돕기 위한 자료로, 최대 낙폭이 지난 고점 대비 저점까지의 비율이라는 것을 잘 보여줍니다. 세 가지 포트폴리오의 최대 낙폭 값은 다음과 같습니다 (최대 낙폭 값은 항상 음수이므로 표에서는 절댓값을 표기하였습니다).

변동성으로 주식 비중을 조절하는 포트폴리오(Volatility Managed Portfolio)는 주식 100% 포트폴리오(S&P 500) 뿐 아니라 전통적인 주식 60% 채권 40% 포트폴리오(60/40 Portfolio)에 비해서도 상당히 낮은 최대 낙폭 값을 갖습니다. 우리는 전통적인 방식의 포트폴리오는 최대 낙폭이 주식 100% 포트폴리오에 대비해 크게 개선되지 않는다는 점 또한 확인할 수 있습니다. 이는 변동성을 통해 주식과 채권의 비중을 조절한다면 수익률 개선 뿐 아니라 주식 시장이 위기에 빠졌을 때 훨씬 유연하게 이를 대처할 수 있다는 점을 시사합니다.

Volatility Managed Portfolio는 Sharpe Ratio가 1.35로 같은 기간 S&P 500의 Sharpe Ratio인 0.77을 두 배 가까이 웃도는 것을 알 수 있습니다. 이는 Volatility Managed Portfolio가 주식 100%의 포트폴리오와 비교해 같은 변동성 대비 두 배에 가까운 기대 수익률을 보상해 준다는 것입니다.

해당 포스트에서는 변동성을 이용해 주식과 채권의 비중을 조절해주는 포트폴리오에 대해서 분석해보았습니다. 우리는 이러한 전략은 매우 안정적이면서도 높은 수익률을 보장해 준다는 점을 확인할 수 있었습니다. 이 전략을 기존의 포스트 ‘최적의 리밸런싱 타이밍은 언제일까?‘에서 제시한 리밸런싱 기법을 활용해 포트폴리오를 구성한다면 실전에서 유의미한 성과 개선을 기대해 볼 수 있습니다.

리서치 · 글 / Don Lee

*본 자료는 정보제공을 위해 작성되었으며, 펀드 등 금융투자상품 판매를 권유하기 위한 목적으로 사용될 수 없습니다.

인용 자료

[1] Alan Moreira and Tyler Muir, 2017, “Volatility-Managed Portfolios”, Journal of Finance 72-4.

※ 2022년 5월 31일, 이루다투자의 이름이 든든으로 새롭게 바뀌었습니다.