시리즈 구성

- #1 증시 하락 시기, 든든이 드리고 싶은 말씀

- #2 투자의 구루(Guru)들에게 듣는 증시 하락 대처법

투자의 구루들이 말하는 증시 하락 대처법

‘고환율·고유가·고금리, 외국인 매도세, 빨라지는 긴축 움직임…’

요즘 우리의 주식 계좌를 위협하는 요소가 한두 가지가 아니죠.

주가가 계속 떨어질 것만 같은 불안감에 패닉셀(Panic sell)이 발생하기도 하는데요.

이렇게 불안으로 휩싸인 주식 시장 분위기는 주가 하락의 또 다른 원인이 되는 등 악순환으로 이어질 수 있어요.

그렇다면, 주가는 언제까지 계속 떨어질까요?

정답은 ‘아무도 모른다’입니다.

하지만 분명한 것은 이 하락세도 언젠가는 끝이 난다는 거예요.

그렇기 때문에 우리는 앞으로도 이어질 우리의 긴 투자 여정을 위해 이 기간 역시 잘 지나가야 해요.

그래서 오늘은, 이 기간을 어떻게 지나야 할지 함께 생각해 보기 위해, 다이내믹한 시장을 우리보다 더 많이 경험한 투자 전문가들의 이야기를 살펴보려 해요.

“전고점이 3개월 전인 것을 확인하기 전까지는 하락장임을 확신하지 않는다.”

자산운용사 피셔인베스트먼트의 회장, 켄 피셔(Kenneth Fisher)

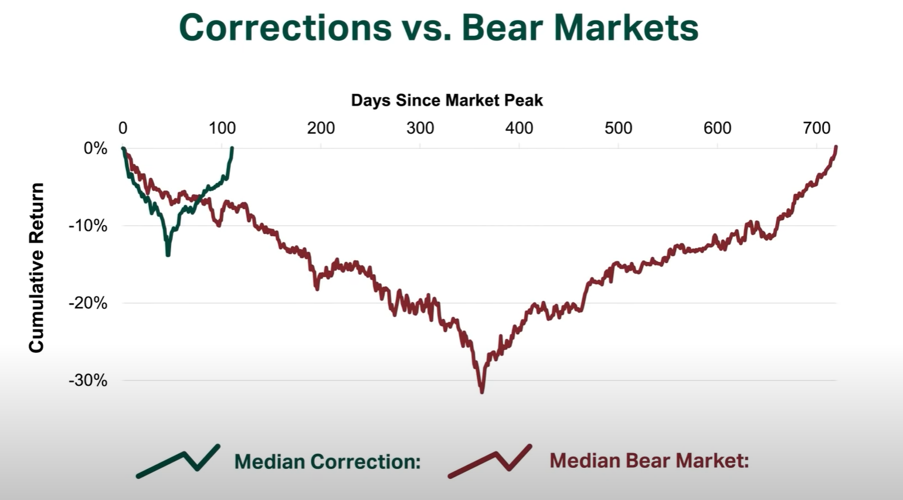

많은 사람들은 주식 시장에서 작은 하락세라도 보이면 하락장임을 우려하는 경향이 있어요. 실제로는 조정장일 수도 있고, 하락장일 수도 있는데 말이죠. 조정장과 하락장은 비슷해 보이지만, 사실 이 둘은 본질적으로 다르다고 해요.

- 조정장: 단기간에 전고점 대비 10% ~ 20%가량 하락했을 때를 말해요. 이때, 불확실한 정보를 바탕으로 한 이야기가 빠르게 퍼지며 시장에 공포 분위기가 조성되기도 하는데요. 조정은 V자 패턴을 그리며 빠르게 왔다가 빠르게 사라져요.

- 하락장: 장기간에 전고점 대비 20% 이상 하락했을 때를 말해요. 하락장의 첫 3개월은 보통 완만한 하락세가 이어지다가 하락장의 후반기(전체의 ⅓ 구간)에 하락이 집중돼요. 회복까지는 1~2년 정도 걸릴 수도 있어요.

출처: 내일은 투자왕 – 김단테 영상 캡처

지금의 하락세가 조정장인지, 하락장인지 우리는 정확히 알 수 없어요. 특히 하락장의 경우, 바닥을 찍기 전까지는 알 수 없기 때문이죠.

하지만 앞서 말씀드린 것처럼, 하락장의 첫 3개월은 보통 완만한 하락세가 이어지기 때문에 3개월 후 하락장이라고 판단이 된다면 하락 집중 구간이 오기 전 대비를 할 수 있어요.

그래서 켄 피셔는 전고점이 3개월 전인 것을 확인하기 전까지는 하락장임을 확신하지 않는다고 해요. 반면, 조정장의 경우는 그대로 보유해야 한다고 합니다. 조정은 하락세가 너무 빠르고 가파르며, 그 누구도 조정을 꾸준히 예측할 수는 없기 때문이죠.

“타인이 탐욕을 부릴 때 공포심을 갖고, 타인이 공포심을 가질 때 탐욕을 부린다.”

지주회사 버크셔 해서웨이의 회장, 워런 버핏(Warren Buffett)

워런 버핏 역시도 주가 변동에 대한 단기적인 전망은 하지 못한다고 했어요. 다만 워런 버핏이 기대하는 것은, 주식 시장은 결국 상승할 것이고, 투자 심리나 경제 상황이 좋아지기 전에 이미 주식 시장은 높이 올라가 있을 것이라는 거예요.

그래서 금융 시장의 혼란은 오히려 투자의 기회라고 해요. 주가가 떨어지면 좋은 기업의 내재 가치는 그대로이지만 오히려 싸게 살 수 있는 기회가 온 것이기 때문이죠(워런 버핏 “나쁜 뉴스들이 투자자들에게는 최고의 친구인 셈이다”). 궁극적으로 주식 시장은 상승할 것이라는 기대와 함께, 저평가 된 기업의 최소 5년, 10년을 내다보는 것이죠. 단, 부채가 많은 기업에 대한 접근은 신중해야 해요.

이 기회에 대비하기 위해서는 평소 자산배분을 통해 현금 유동성을 확보해 두어야 한다고도 덧붙였어요.

“장기적으로 봤을 때 주식 시장은 가장 좋은 투자처이다.”

자산운용사 피델리티 매니지먼트 앤 리서치의 부회장, 피터 린치(Peter Lynch)

피터 린치는 증시 하락을 버티게 하는 것은 머리(경제 전망 및 예측)가 아닌 결단력과 인내심이라고 해요. 아무도 예측할 수 없는 시장 속 끝없이 쏟아지는 비관적인 뉴스들로부터 버티게 하는 힘이죠.

피터 린치는 마젤란 펀드를 운용하는 동안 주식 시장이 수차례나 10% 이상 하락했다고 해요. 이로 인해 펀드 수익률은 주식 시장보다 더 하락하기도 했는데요. 하지만 피터 린치는 걱정하지 않았어요. 장기적으로 봤을 때 주식 시장은 가장 좋은 투자처였기 때문이죠.

그래서 피터 린치는 투자자 자신 스스로에게 질문을 해보길 권해요.

‘1-3년 안에 투자한 돈이 필요한가?’

만약 위 질문에 ‘그렇다’라고 대답한다면 피터 린치는 주식을 사면 안된다고 단호하게 말합니다. 대신, 이 경우에는 MMF와 같은 초단기 금융상품에 투자해야 한다고 덧붙였어요. 그리고 투자를 이어나간다면, 주식은 곧 기업의 지분이기에 다양한 정보를 통해 기업을 분석하고, 기업에 대해 선입견과 편견을 가지지 않으며 투자에 임할 것을 당부했어요.

“매매 타이밍을 고민하는 대신, 어떻게 균형 잡힌 분산투자를 할지 고민해야 한다.”

헤지펀드 브리지워터 어소시에이츠의 회장, 레이 달리오(Ray Dalio)

주식 시장에서 타이밍을 잡는 것은 굉장히 어려운 일이에요.

레이 달리오는 ‘이는 본인을 비롯해, 브리지워터의 1,600여 명의 투자 전문가들이 매년 몇 천억 원을 쏟아부으면서도 어려운 일’이라고 했어요. 그렇기 때문에 개인 투자자들이 매매 타이밍을 잡는 것은 도박 베팅이나 다름없죠. 그래서 타이밍을 잡기 위해 고민하는 대신, 어떻게 균형 잡힌 분산 투자를 효과적으로 할지에 대해 고민해야 한다고 해요. 이는 부채 사이클에도 동일하죠.

만약 개인 투자자가 부채 사이클을 이용한 투자를 하고자 한다면, 군중과는 다르게 비관론이 나올 땐 매수를 하고, 낙관론이 나올 땐 매도를 해야 한다고 해요. 왜냐하면 낙관론이 나올 때는 실업률은 점점 낮아지고 자산의 가격은 계속 올라갈 것이며, 부채 또한 점점 불어날 것이기 때문이죠.

그렇다면 개인 투자자는 무엇을 보고 부채 사이클을 알 수 있을까요?

- 사이클에 얼마의 여유 기간이 남아있는지 살펴봐야 해요.

: 실업률이 얼마나 되는지, 생산 능력은 어느 정도 되는지, 중앙은행은 무엇을 하고 있는지, 통화 긴축/완화 정책을 하고 있지는 않는지 등 - 자산 구매를 위해 얼마나 많은 부채가 사용되었는지 살펴봐야 해요.

- 주식 시장에 낙관론이 얼마나 많이 넘쳐나고 있는지 살펴봐야 해요.

- 각 자산군의 가치가 적정가를 형성하고 있는지 살펴봐야 해요.

: 자산군의 가치에 얼마나 많은 빚 혹은 성장률이 반영되었는지, 주식의 수익률과 채권의 금리는 어느 정도 차이가 있는지, 정부가 발행하는 채권의 수익률과 기업들이 발행하는 채권의 수익률은 어느 정도 차이가 있는지 등

위 내용이 이미 과거에 일어났던 일이거나, 혹 더 이상 진행될 만한 가능성이 없어 보인다면 지금의 자산 가격은 버블임을 알 수 있을 것이에요. 그때는 타이밍을 고려해 볼 만한 것이죠.

생존을 위한 세 가지 조건,

자신감, 용기, 믿음

최근 유튜브 이효석아케데미 채널 영상에 한 개인 투자자의 사연이 소개되었어요.

국내 주식 투자 후 너무 큰 손실이 나서 좀 더 안전하다고 하는 미국 주식에 투자했는데, 더 큰 손실이 나 극단적인 선택까지 하고 싶다는 이야기였는데요. 이분을 비롯해 많은 투자자분들이 어려운 시기를 겪고 있을 생각을 하니 마음이 무거웠어요.

위에서 소개 드린 투자 전문가들 역시, 시장은 아무도 예측할 수 없으며 그들 또한 어려운 시기를 지나왔다고 해요. 하지만 피터 린치의 말에 따르면, 주식 시장은 장기적으로 봤을 때 가장 좋은 투자처였다고 해요.

그렇기 때문에 지금의 어려운 시기는 언젠가 분명 끝이 날 거예요. 그러나 어쩌면 이런 시기가 또다시 찾아올지도 몰라요. 그때마다 당신에 대한 자신감, 용기, 믿음을 잃지 않길 바라요. 든든도 그런 마음으로 당신과의 긴 투자 여정을 함께 이어나갈게요.

인용 자료

내일은 투자왕 – 김단테 / 켄피셔 하라부지는 알고 계신대, 지금 조정장인지 하락장인지(피셔 인베스트먼츠 번역)

Warren Buffett / Buy American. I Am

Investor Archive / Peter Lynch: Stocks Aren’t Lottery Tickets | 2019

Business Insider / Hedge Fund Legend Ray Dalio On The Economy

이효석아카데미 / 지금 여러분께 꼭 드리고 싶은 말씀

※ 2022년 5월 31일, 이루다투자의 이름이 든든으로 새롭게 바뀌었습니다.